大河报·大河财立方记者 丁倩

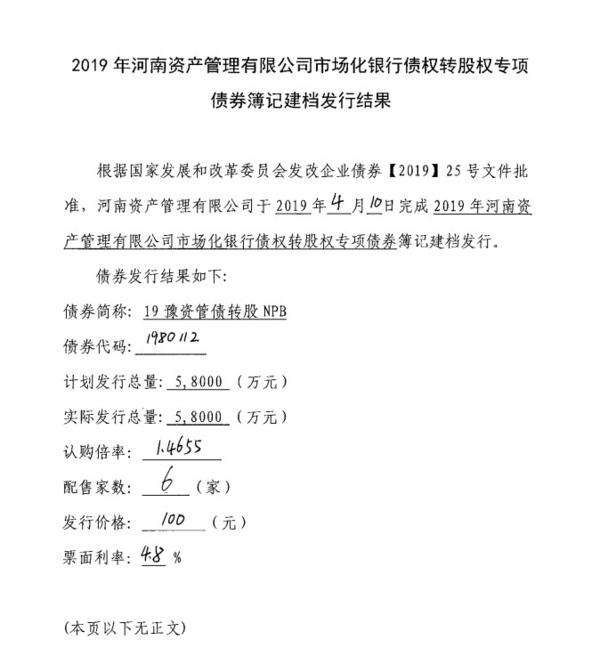

4月12日,河南资产管理有限公司(以下简称河南资产)面向合格投资者成功发行5.8亿元债转股专项债,期限3+2年,主体评级和债项评级均为AAA级,牵头主承销商为中信建投证券,联席承销商为中原证券,评级机构为联合资信。

本次债券票面利率4.80%,创同期限、同品种产品最低水平,成为河南省首单、全国第三单成功发行的债转股专项债,标志着河南省债转股及资本市场融资再次取得重大突破。

此次债转股专项债的成功发行,虽然是河南资产设立以来在资本市场的首次亮相,但投资者认购踊跃,全场认购倍数1.47倍,意向认购倍数高达2.31倍,投资者用实际行动投出了对河南资产的信任票,也彰显了投资者对河南资产管理水平、发展前景和综合实力的认可。

本次债转股专项债募集资金5.8亿元,其中3.5亿元用于银行债权转股权项目,2.3亿元用于置换前期已投入债转股项目的资金。

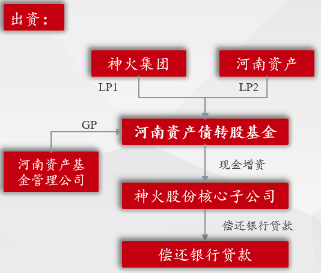

据了解,该债券发行成功后,河南资产将与神火集团共同出资组建8.76亿元规模的河南资产神火转型发展基金,对河南神火集团有限公司(以下简称河南神火集团)上市公司神火股份下属核心子公司进行增资,用于置换存量银行债务,可将神火股份下属核心子公司负债率从85.26%降至60.42%,实现降低资产负债率、缓解资金压力、降低财务费用的效果。

根据河南资产神火转型发展基金(有限合伙)与河南神火集团有限公司、许昌神火矿业集团有限公司、神火股份下属核心子公司四方之间签订的市场化银行债权转股权协议,债转股基金以募集资金增资神火股份下属核心子公司,以增资资金偿还银行借款,完成市场化债转股的实施。

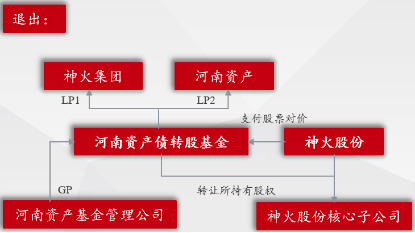

至于债转股基金的退出方面,债转股框架协议约定,债转股基金后续将通过上市公司股票置换债转股标的股权、现金回购等市场化方式最终退出。

2016年12月,国家发改委发布《市场化银行债权转股权专项债券发行指引》,支持通过发行专项债券为债转股机构实施债转股项目提供资金补充,债转股专项债应运而生。河南资产紧抓这一*策机遇,发挥投资投行的专业优势,结合*策要求和项目需求,创新设计交易架构,并积极向投资者推介,最终促成河南首单债转股专项债的成功落地。

据悉,未来河南资产将坚持围绕不良资产经营主业,加大创新力度,以“不良资产+”模式,打造以资产管理为核心的省级综合金融服务平台,更好地服务河南区域金融环境优化、国资国企改革、产业转型升级,为河南经济高质量发展作出更大贡献。